我们做财务的都非常清楚,现行增值税纳税人根据年应征增值税销售额是否超过规定标准,分为一般纳税人和小规模纳税人两类,实行不同的计税方法和管理制度。

按照目前的规定,纳税人在连续12个月或四个季度的经营期内累计应征增值税销售额超过500万的,除特殊情况外,都应该登记为一般纳税人。

所以你可以看到,如果你是一个小规模纳税人,那么你一年的经营规模肯定是不大的,规模不大,会计核算量自然也就小,平均一个月也就最多几十万的销售额。

小规模纳税人实行是简易计税法,直接采用销售额乘以征收率计算应交增值税。一般情况下小规模的征收率都是3%,特殊情况下是5%,比如出租不动产。

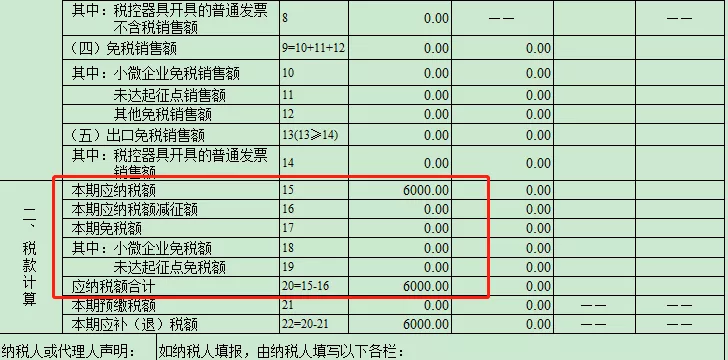

如果一家销售货物的小规模纳税人,适用3%的征收率,那么我每个月算增值税,直接就用我的销售额乘以征收率计算申报即可。比如,我2019年9月销售额20万,那么应交增值税就是20万*3%=6000。

这相对于一般纳税人的算法就简单的多了,完全就是傻瓜式的。

算法简单,小规模纳税人记账也简单。

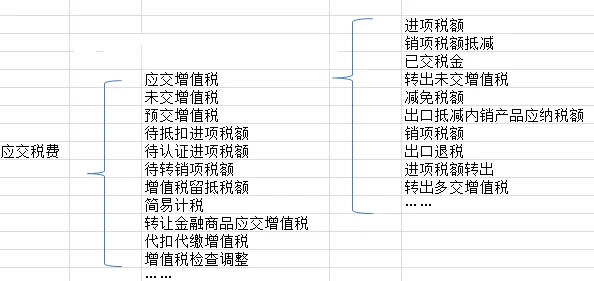

按照财会[2016]22号文规定,它只需要在应交税费下设置应交增值税明细科目,不需要设置专栏及除“转让金融商品应交增值税”和代扣代缴增值外的明细科目。

所以,正常情况下,小规模纳税人你就使用一个科目就完事大吉,那就是应交税费-应交增值税。

接上面的案例,公司销售额20万,应交增值税6000。

销售部分分录就这样简单处理就完事了。

这相对于一般纳税人可简单的多,一般纳税人由于其独特的计算方法,科目也相对复杂,按照财会「2016」22号的规定,一般纳税人核算涉及的二级科目就有11个,而应交增值税下还设置了10个专栏。

光是这些科目和专栏就够学习一阵子的。

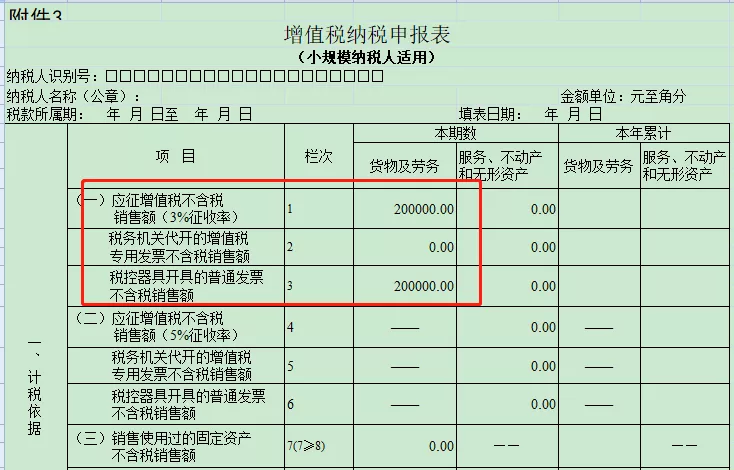

小规模纳税人申报表设计也比较简单,其实最主要就是一张主表,大多时候附注资料和减免税申报表都用不上。

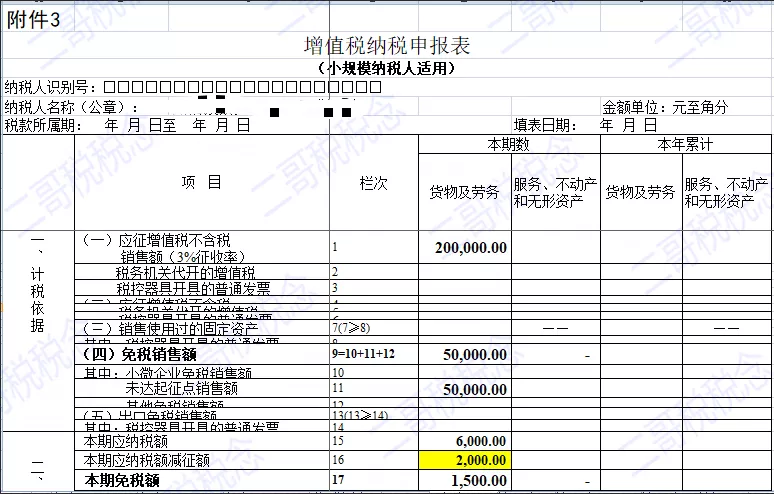

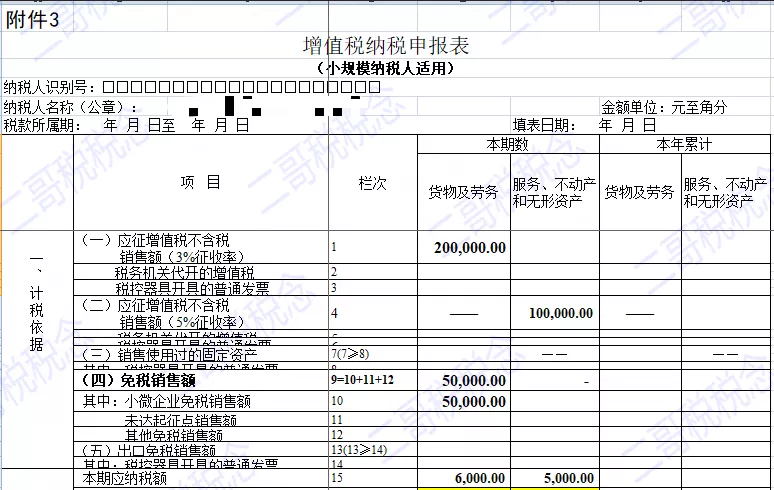

接上面的案例,公司销售额20万,应交增值税6000。全部自行开的增值税普通发票,按月申报,那么当月申报表直接就这样填写就申报了。

上面说的这些其实都没有错,小规模纳税人不管从记账还是报税上感觉都比一般纳税人还要简单,一个科目,一张主表走天下。

但是这些仅仅限于通常情况下,其实我们认真的结合小规模各种优惠政策再来看其纳税申报,那真的就不是很简单了。

而我们之所有选择小规模纳税人,其实就是为了享受小规模的政策红利,所以我们小规模纳税人要学习申报,掌握目前阶段的优惠政策下的填写方式是最重要的。

小规模增值税缴纳这块能够享受到的优惠政策就主要有下面这些。

01

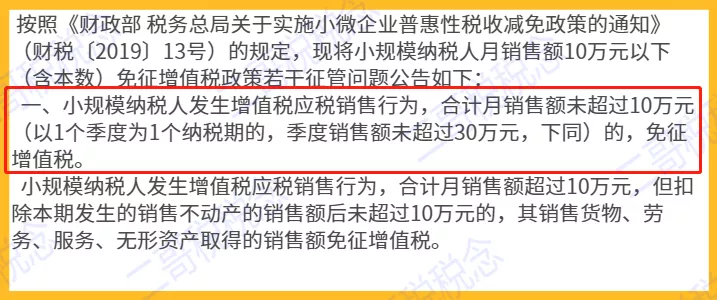

季度不超过30万,增值税免了。

02

【财政部、税务总局公告2020年第24号】明确上述优惠政策实施期限延长至2020年12月31日。

03

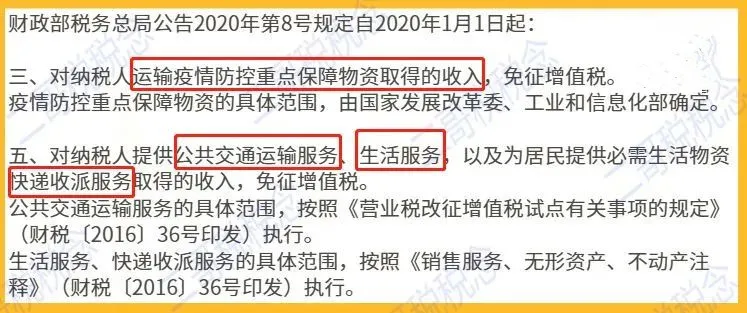

疫情期间的其他免税的情况,小规模一样的享受。

【财政部、税务总局公告2020年第28号】明确上述优惠政策执行至2020年12月31日。

所以,面对上面的优惠政策,大家在做小规模纳税人申报时候一定要注意下面相关问题。

1、季度销售未超过30万,要考虑是否开具了专票的问题,因为开了专票,哪怕季度销售额未超过30万,专票部分也要交税,申报填写有所不同。

2、有按照项目免税的小规模纳税人同时又是季度不超过30万的情况,这个时候如何申报?

3、减按1%,按1%开具发票,没超过30万但是开具了专票,或者超过30万销售额,这些情况下申报方式又有不同,这个新的填法需要掌握。

所以,小规模各种优惠政策加持,小微、减征、免税等,让本很简单的小规模增值税申报变的一点点都不简单。

也正是因为各种政策交织,我们纳税人经常反应不过来如何填写申报表!

3季度征收期如期而至,我们一起,抽丝剥茧,一步步看看如何破解在如此多政策交织下的小规模纳税人申报问题,助力我们每个小规模纳税人顺利完成申报工作。

首先、我们得看看自己期间收入是否超过免税标准(月度10万、季度30万),这个点直接决定了你的申报方式。

01

第一部分

如果季度不超过30万,那么我们再看看是否开具了专用发票,如果没有,那就很好办了。

1.季度未超30万,未开具专票,不管开了3%,还是1%,亦或是没有开发票,那申报都是一样样的。

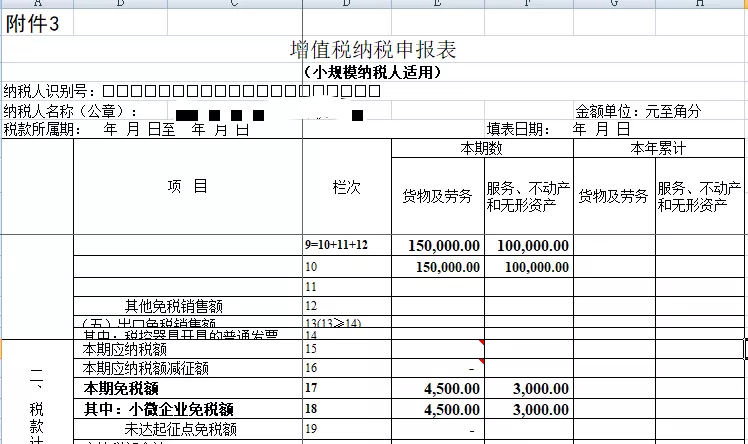

公司为成都地区增值税小规模纳税人,选择1个季度为纳税期限。2020年1月份销售货物自行开具增值税普通发票价税合计10.30万元,2月份销售货物取得未开具发票含税收入5.15万元,3月份销售货物未开具发票价税合计10.10万元。

季度销售额25万,未超过30万,开了有3%的发票,也有按1%征收的未开具发票收入。

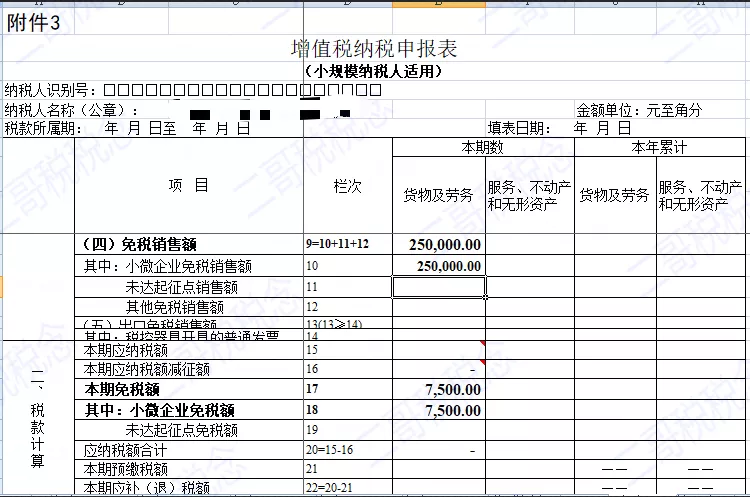

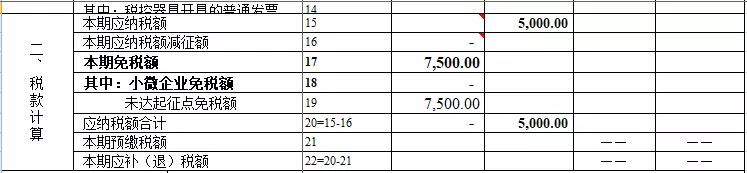

申报表如何填写?其实这种情况就非常简单了,管它开了3%还是1%,还是没开具发票,直接按照享受小微企业免征增值税政策来申报即可,如下图。

提示:这里我们会发现票面税额和申报表17栏自动生成的免税额有差异,这个差异不用理会。

2.季度未超30万,未开具专票,如果同时还有免税的业务,如何申报?

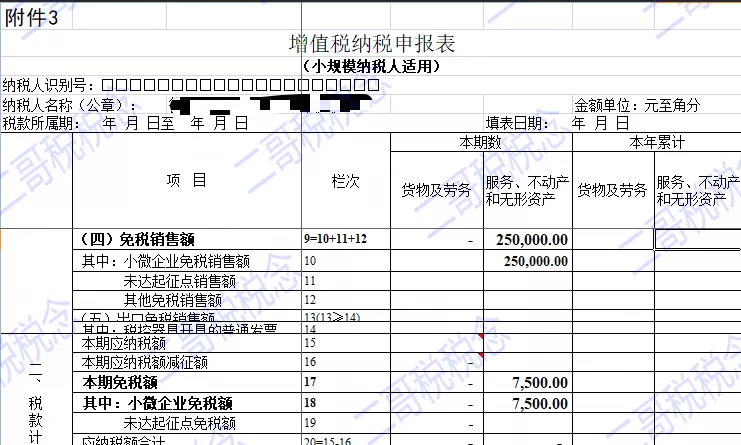

公司为成都地区增值税小规模纳税人,选择1个季度为纳税期限。2020年1月份销售货物自行开具增值税普通发票价税合计10.30万元,2月份销售货物取得未开具发票含税收入5.15万元,3月份提供生活服务的免税业务取得收入10万元,未开具发票。

这种情况如何申报?这种直接按照小微企业申报即可,可避免多填写一张减免税明细表。

3.小微企业免征增值税,不仅有公司,还有个体户,如果是个体户呢?申报又有所不同。

个体户,季度未超30万,未开具专票。

公司为成都地区个体户,系增值税小规模纳税人,选择1个季度为纳税期限。2020年1月份销售货物自行开具增值税普通发票价税合计10.30万元,2月份销售货物取得未开具发票含税收入5.15万元,3月份销售货物未开具发票,价税合计10.10万元。

个体户小微免税申报,和企业申报填写的栏次是不同的。

4.如果你属于差额纳税的小规模纳税人,如提供旅游服务、劳务派遣服务等,只要差额扣除以后的季度销售额不超过30万元,仍然可以享受小微免税优惠。

这里季度销售额是以差额后的销售额来判断。

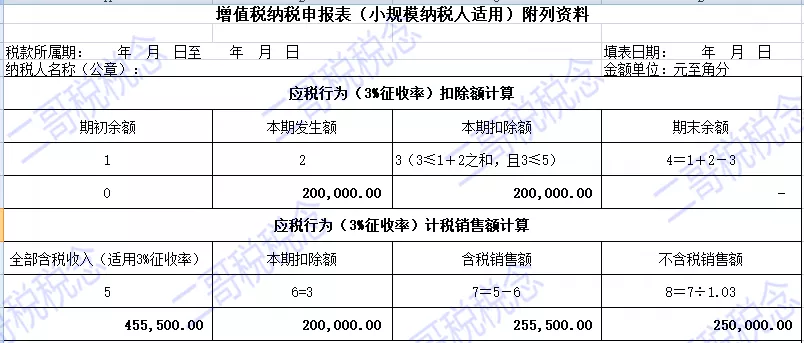

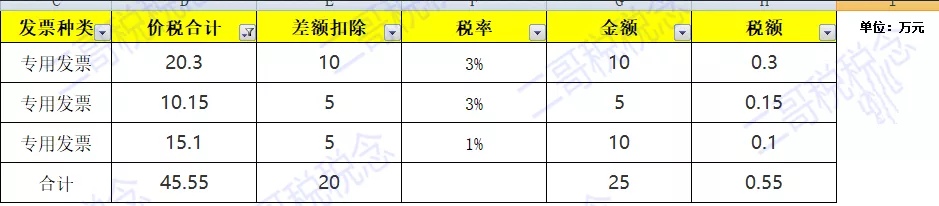

公司为成都地区增值税小规模纳税人,提供旅游服务,选择1个季度为纳税期限。2020年1月份提供旅游服务取得含税收入20.30万元,其中按政策规定可扣除金额10万元,开具增值税普通发票;

2月份提供旅游服务取得含税收入10.15万元,其中按政策规定可扣除金额5万元,开具增值税普通发票;

3月份提供旅游服务取得含税收入15.10万元,其中按政策规定可扣除金额5万元,未开具发票。假设扣除额无期初余额。

差额扣除后的销售额为25万,小于30万,依旧享受小微企业免税政策。

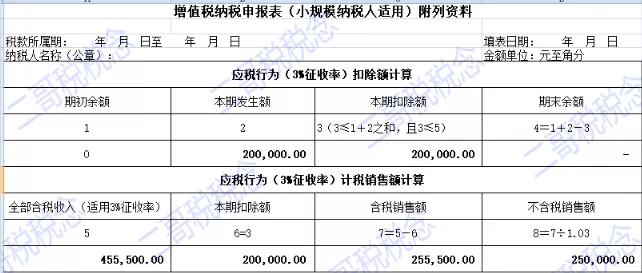

这个时候就需要多填写一张申报表,附列资料这张申报表。

注意,这里第8栏“不含税销售额”计算公式调整为:第8栏=第7栏÷(1+征收率)。不含税销售额=(203000-100000)÷(1+3%)+(101500-50000)÷(1+3%)+(151000-50000)÷(1+1%)=250000(元)

5.如果小规模纳税人季度销售额超过了30万元,未开专票,但扣除销售不动产的销售额之后仍未超过30万元,则差额部分可享受小微免税,不动产销售额按照5%交税。

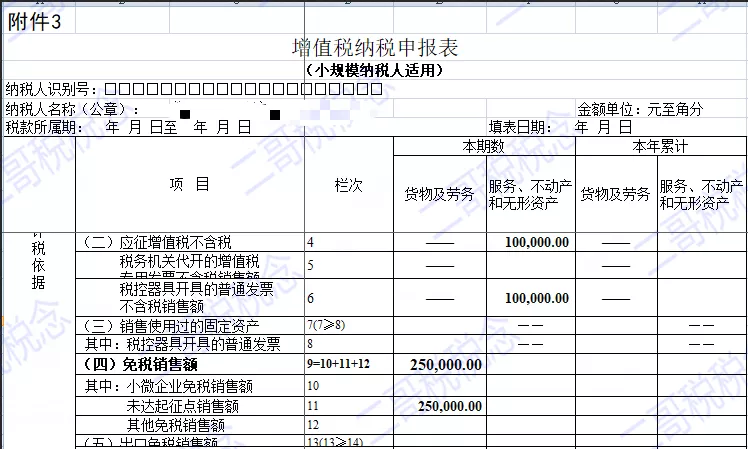

公司为成都地区增值税小规模纳税人,选择1个季度为纳税期限。2020年1月份销售货物自行开具增值税普通发票价税合计10.30万元,2月份销售货物取得未开具发票含税收入5.15万元,3月份销售货物10.10万元。3月销售不动产10.5万,未开具发票。

这个案例中,公司销售额合计是35万,超过了30万,但是减去不动产销售额后就是你25万,满足小微企业优惠。

所以,就25万差额部分享受免税,而不动产销售部分正常征税。

6.当然,如果未超过30万,收入全为免税项目,比如疫情期间提供生活服务,也开具了免税发票,那么可以在其他免税栏申报。

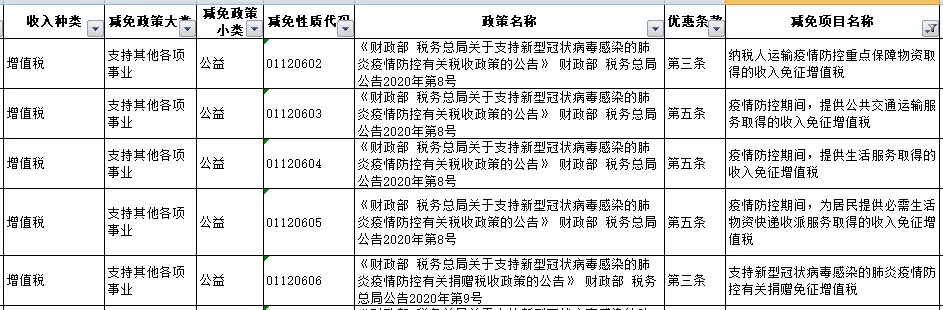

当然,你如果想了解自己的行业或者自己的应税行为是否有免税政策,可以直接看看减免税代码(大概有接近200种),这个里面还是特别全的。

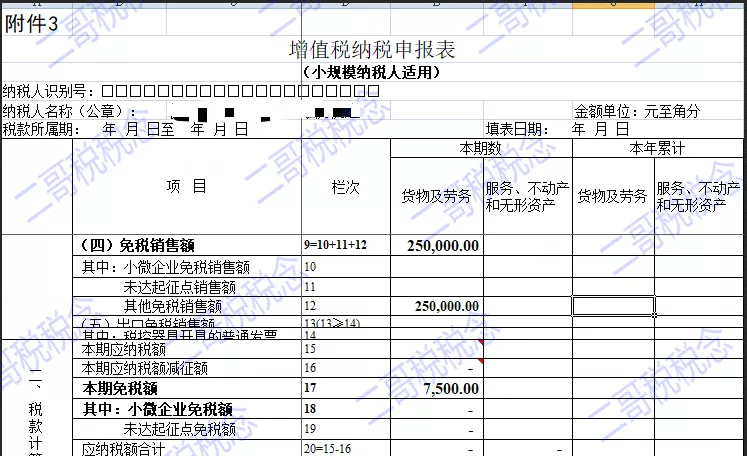

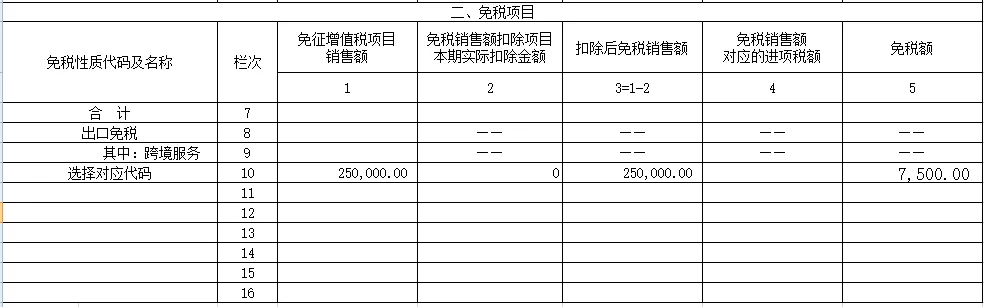

公司为成都地区增值税小规模纳税人,提供餐饮服务,选择1个季度为纳税期限。2020年1-3月份取得免税销售额25万。

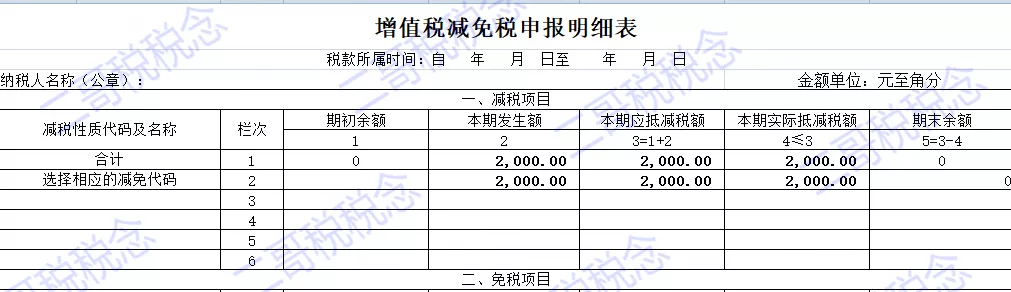

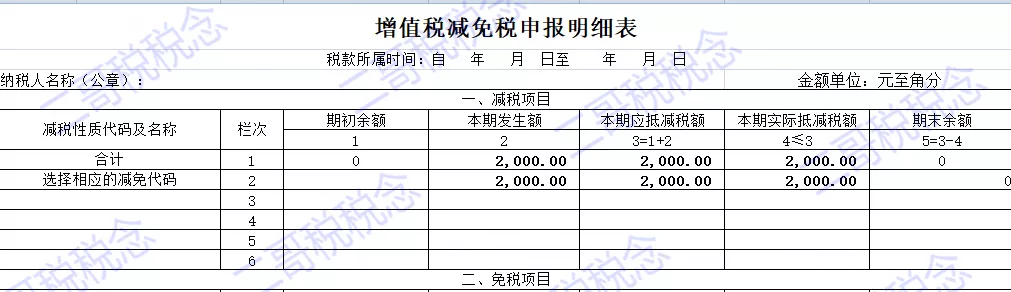

注:这里就涉及减免税明细表的填写了。

你看看,光是季度销售额不超过30万,未开具专票的情况都有如此多种,你说小规模纳税人申报是不是不简单?当然,不超过30万,开具了专票,超过30万的情况还有一些。

02

第二部分

我们再看看季度不超过30万,但是有开具专用发票的情况(由于小规模已经全面放开自开专票,所以这里都以自开专票举例)。

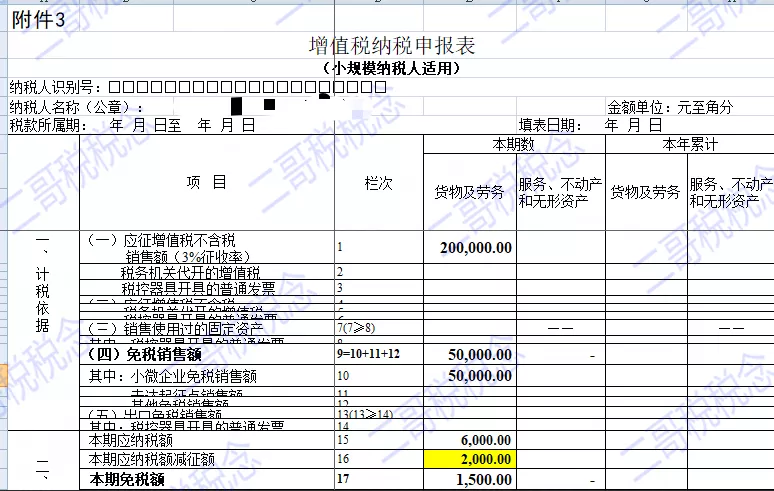

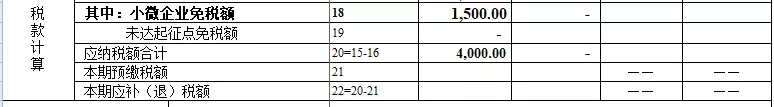

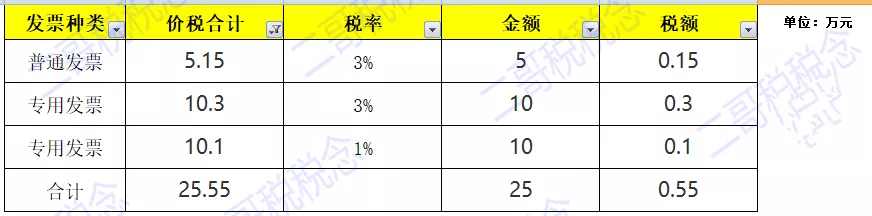

公司为增值税小规模纳税人,选择1个季度为纳税期限。2020年1月份销售货物自行开具增值税普通发票价税合计5.15万元,2月份销售货物自行开具增值税专用发票价税合计10.30万元,3月份销售货物自行开具增值税专用发票价税合计10.10万元。

季度销售额为25万,未超过30万,但是开具了专用发票,专用发票不能免税,所以这种情况下专票部分征税,其他的可以享受免税。

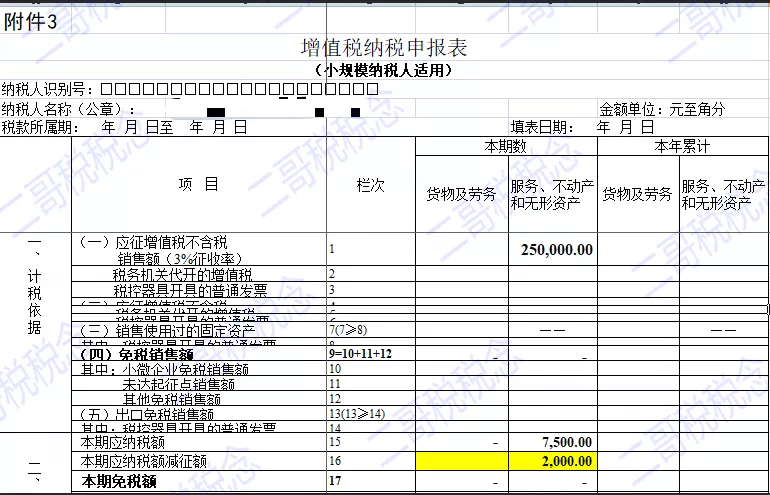

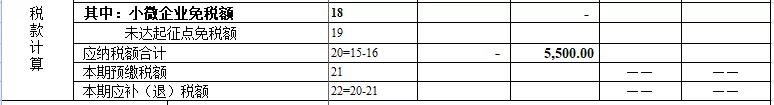

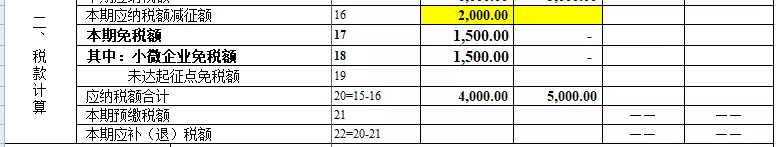

而且3月开具的1%的部分享受了减按1%征税的优惠,申报时候还需要把2%的部分填写到减征和减免税申报明细表中。

减征的增值税应纳税额=减按1%征收率征收增值税的不含税销售额×2%=101000÷(1+1%)×2%=2000。

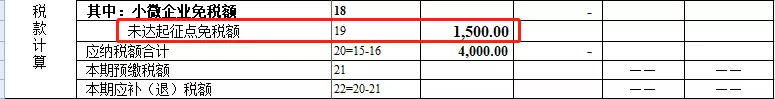

主表填写如下:

同样,如果不是公司,是个体户呢,这里填法又有所不同。

第11栏“未达起征点销售额”:填写个体工商户和其他个人未达起征点(含支持小微企业免征增值税政策)的免税销售额,不包括符合其他增值税免税政策的销售额。本栏次由个体工商户和其他个人填写。

公司是个体户的增值税小规模纳税人,选择1个季度为纳税期限。2020年1月份销售货物自行开具增值税普通发票价税合计5.15万元,2月份销售货物自行开具增值税专用发票价税合计10.30万元,3月份销售货物自行开具增值税专用发票价税合计10.10万元。

季度销售额为25万,未超过30万,但是开具了专用发票,专用发票不能免税,所以这种情况下专票部分征税,其他的可以享受免税。

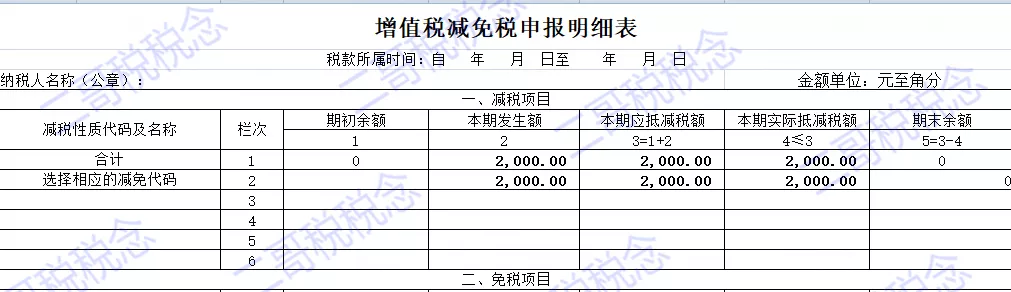

而且3月开具的1%的部分享受了减按1%征税的优惠,申报时候还需要把2%的部分填写到减征和减免税申报明细表中。

减征的增值税应纳税额=减按1%征收率征收增值税的不含税销售额×2%=101000÷(1+1%)×2%=2000。

主表填写的差异就在于免税销售额的地方。

3.

如果你属于差额纳税的小规模纳税人,只要差额扣除以后的季度销售额不超过30万元,仍然可以享受小微免税优惠,但是如果你开具的是专用发票也是没法免的。

公司为成都地区增值税小规模纳税人,提供建筑服务,选择1个季度为纳税期限。2020年1月份提供建筑服务取得含税收入20.30万元,其中按政策规定可扣除金额10万元,开具增值税专用发票;

2月份提供建筑服务取得含税收入10.15万元,其中按政策规定可扣除金额5万元,开具增值税专用发票;

3月份提供建筑服务取得含税收入15.10万元,其中按政策规定可扣除金额5万元,开具增值税专用发票。假设扣除额无期初余额。

差额扣除后的销售额为25万,小于30万,但是全部开具的专票,无法免税。

如果小规模纳税人季度销售额超过了30万元,但扣除销售不动产的销售额之后仍未超过30万元,则差额部分可享受小微免税,当然开具的是专票差额部分也没法享受。

公司为成都地区增值税小规模纳税人,选择1个季度为纳税期限。2020年1月份销售货物自行开具增值税专用发票价税合计10.30万元,2月份销售货物取得未开具发票含税收入5.15万元,3月份销售货物自行开具增值税专用发票价税合计10.10万元。3月销售不动产10.5万,开具普通发票。

这个案例中,公司销售额合计是35万,超过了30万,但是减去不动产销售额后就是你25万,满足小微企业优惠。但是其中专票部分不得免税。

减征的增值税应纳税额=减按1%征收率征收增值税的不含税销售额×2%=101000÷(1+1%)×2%=2000。

注:以上案例中自开专票销售额同时需要填写在代开栏次。

是不是有点晕?当然如果超过30万,它还有一些填法,但是相对来说要简单一些了。

超过了30万首先就不会有小微优惠缠绕在里面,那么就相对单纯一些,主要注意一下3%减按1%的申报方式,当然也要注意一些免税项目的申报。

这里就不一一举例了,如果你预测你超过30万,那么建议你如果有免税项目的享受,尽量就都开免税发票或者1%的发票,充分享受政策。

最后

再说说小规模填写申报表需要做哪些准备工作,和一般纳税人一样,你也需要统计开票系统的开票情况,专票开了多少,普通发票开了多少,合计多少,还有哪些未开具发票需要申报纳税的,都需要做一个系统统计,避免漏申报。

小规模也需要做税控系统的汇总上报和清卡,流程和一般纳税人一样。

当然,小规模纳税人和一般纳税人比,其是不涉及抵扣的,这部分工作节约了。

账务和申报的核对是必要的,这个也需要申报之前做。

总之,小规模纳税人主要就是做合理的筹划,尽量享受其优惠政策,纳税申报这块也是围绕这优惠重点讲解的,大家可以根据自己情况对照案例看看申报。

相关推荐:

【税务培训】- 【划重点】新政疑问解析,各行各业中小微企业界定标准是什么?

【税务培训】- 【一周答疑】发票管理的税务处理10问10答!

【税务培训】- 小规模纳税人,三个增值税减免,账务处理不一样!

这里有更多的财税信息、更专业的政策解读、最激烈的热点碰撞,还有海量的免费课程体验,欢迎加入财税讨论群(微信号:linkedf-fans)