企业增值税全场景会计核算精讲之特殊业务Ⅰ

课程介绍:

增值税核算贯穿企业经营全周期,但视同销售、差额征税、留抵退税等特殊业务处理易错率高,80%财务人员靠“经验摸索”踩坑!金税四期监管升级,企业税务合规要求严苛,精通增值税会计实务成为财务人升职加薪的核心竞争力。

本系列课程聚焦一般纳税人和小规模纳税人全场景账务处理,以“政策解读+实战案例”双重维度,系统拆解差额征税、加计抵减等、留抵退税高风险业务,帮助财务人员快速掌握合规核算方法,精准规避税务盲区,从基础核算升级为风控型会计,为企业筑牢税务安全屏障。

本次课程为系列课程的第二节课,重点讲解企业特殊业务中的增值税会计核算问题。

讲师介绍:

高 老 师

省级稽查人才库成员

原某省稽查局审理科科长、检查科科长

高老师是省级稽查人才库、纳税评估人才库和反避税专家小组成员;历任稽查局审理科科长、检查科科长,纳税评估分局分局长;曾荣获“全省国税系统税务稽查能手”和“全省国税系统征管领军人才”等称号。同时,她是《每日税讯》特约专家、特约栏目撰稿人。高璟老师熟悉税务稽查方法,了解纳税评估流程,掌握企业涉税核算需求,为学员提供极其实用的涉税工作指导。 授课风格严谨认真、思路透彻清晰、案例旁征博引、课程饱满充实。

模块介绍:

模块一:增值税视同应税交易会计处理

本章节主要介绍了一般法规规定以及用案例介绍了职工福利等的计算和会计处理。

模块二:预缴增值税会计核算

本章节主要介绍了一般法规规定以及用案例介绍了房地产企业等的计算和会计处理。

模块三:增值税差额征税会计核算

本章节主要介绍了一般法规规定以及用案例介绍了劳务派遣服务等的计算和会计处理。

模块四:购买方作为增值税扣缴义务人的会计核算

本章节主要介绍了一般法规规定以及用案例介绍了一般和小规模纳税的计算和会计处理。

模块一:增值税视同应税交易会计处理

一、 法律规定

• 《增值税法》第五条 有下列情形之一的,视同应税交易,应当依照本法规定缴纳增值税:

(一)单位和个体工 商户将自产或者委托加工的货物用于集体福利或者个人消费;

(二)单位和个体工商户无偿转让货物;

(三)单位和个人无偿转让无形资产、不动产或者金融商品。

铂略注:单位或个体工商户无偿给其他单位和个人提供服务,不属于视同应税交易。

【案例1】自产产品用于职工福利。某食品厂主要生产糕点,2025年9月,将成本50万元(不含税)、市场价80万元(不含税)的自产糕点作为节日福利发放给员工。

• 确认收入及销项税额:

借:应付职工薪酬—非货币性福利 904,000

贷:主营业务收入 800,000

应交税费—应交增值税(销项税额) 104,000

• 结转成本:

借:主营业务成本 500,000

贷:库存商品 500,000

• 企业将自产的商品作为福利发给职工,相当于是一种销售行为,按规定应视其与正常商品销售相同。即,按照产品的公允价值和相关税费确定职工薪酬金额,并计入当期损益或相关资产成本。

【案例2】某商贸企业购进一批电器(采购价20万元,进项税额2.6万元),将其无偿捐赠给公益机构,市场价25万元。

• 确认视同销售收入及销项税额:

借:营业外支出 232,500

贷:库存商品 200,000

应交税费—应交增值税(销项税额) 32,500 (250,000×13%)

• 会计上无偿转让货物并不需要确认收入和结转成本,因此,需要做视同销售处理。销项是按市场价而不是成本价计算。

模块二:预缴增值税会计核算

一、 不同类型的核算

• 一般计税方法下借记“应交税费 - 预交增值税目,贷记“银行存款”科目,月末,企业应将“预交增值税”明细科目余额转入“未交增值税”明细科目,借记“应交税费 - 未交增值税”科目,贷记“应交税费 - 预交增值税”科目;

• 简易计税方法下通过“应交税费 - 简易计税”科目核算;

• 小规模纳税人通过“应交税费 - 应交增值税”科目核算。

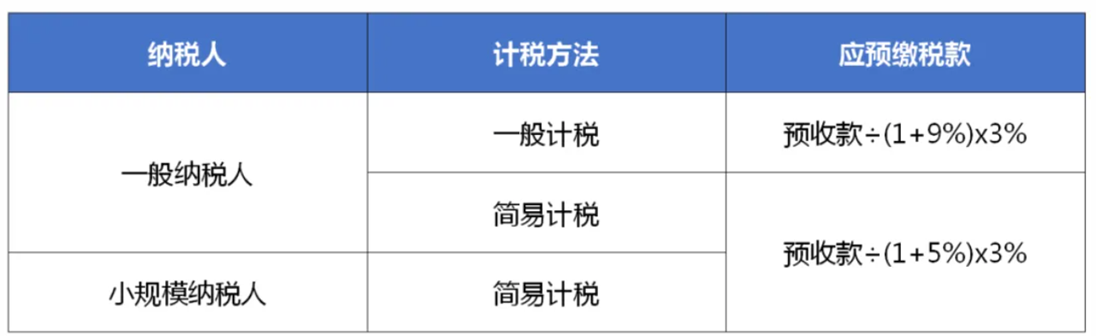

• 房地产开发企业中的一般纳税人、小规模纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时预缴增值税:

【案例1】某房地产公司2025年4月A项目(2024年1月开工,按一般计税方法)预售3000平方米,预收款1090万元。

• 本月应预缴增值税额=10900000÷(1+9%)x3%=300000(元),会计核算如下:

借:银行存款 10900000

货:预收账款 1090000

借:应交税费 - 预交增值税 300000

贷:银行存款 300000

二、 跨县(市、区)提供建筑服务需在服务发生地预缴增值税,并在机构所在地申报纳税

• 其中:一般纳税人:一般计税方法:预缴率2%,

计算公式:(全部价款-分包款)÷(1+9%)×2%

• 简易计税方法:预缴率3%,

计算公式:(全部价款-分包款)÷(1+3%)×3%

• 小规模纳税人:统一适用3%预征率 (2023-2027年减按1%)

【案例2】某建筑公司在外省某市有甲项目适用一般计税方法,2025年4月按合同约定取得工程款1000万元,本月支付工程分包款200万元,对方开具了增值税专用发票。