税务稽查热点问题全面解析与应对之资产管理

课程介绍:

在当前深化税收征管改革、强化精准监管的背景下,税务稽查正朝着“以数治税”的方向纵深发展。资产交易作为企业重组、资本运作和业务调整的核心环节,因其交易结构复杂、涉及金额巨大、税务处理专业性强,已成为税务机关重点关注和稽查的高风险领域。

本课程聚焦企业资产交易中的关键税务风险与合规策略,结合最新税收政策与稽查案例,深度解析非货币资产投资、偿债、股权转让、知识产权出资及股权划转等高频交易场景的税务处理难点。课程以实务为导向,帮助学员掌握资产交易中的税务规划要点,规避稽查风险,提升企业税务管理水平和风险应对能力。

本课程重点介绍了企业在资产交易中税务稽查的风险识别,并结合实例介绍了股权转让、股权划转等应对方式与税务处理等。

讲师介绍:

高 老 师

省级稽查人才库成员

原某省稽查局审理科科长、检查科科长

高老师是省级稽查人才库、纳税评估人才库和反避税专家小组成员;历任稽查局审理科科长、检查科科长,纳税评估分局分局长;曾荣获“全省国税系统税务稽查能手”和“全省国税系统征管领军人才”等称号。同时,她是《每日税讯》特约专家、特约栏目撰稿人。高璟老师熟悉税务稽查方法,了解纳税评估流程,掌握企业涉税核算需求,为学员提供极其实用的涉税工作指导。 授课风格严谨认真、思路透彻清晰、案例旁征博引、课程饱满充实。

模块介绍:

模块一:非货币资产投资的税务稽查风险及应对策略

本章节主要介绍了以非货币资产对外投资的会计处理和税务处理。

模块二:非货币资产偿债的税务稽查风险及应对策略

本章节主要介绍了非货币资产偿债的会计处理和税务处理。

模块三:股权转让的税务稽查风险及应对策略

本章节主要介绍了股权转让不同处理的对应税务处理并结合案例做分析对比。

模块四:花1万实缴出资1000万,知识产权出资风险大

本章节主要介绍了不同税种的合规处理并指出了虚假出资的风险。

模块五:股权资产划转的税收处理

本章节主要介绍了股权资产划转的不同方式、企业所得税一般性税务处理以及特殊性税务处理的要求和不同方式。

模块一:非货币资产投资的税务稽查风险及应对策略

一、 企业以非货币资产对外投资如何分期纳税?

【案例1】2024年6月,税务人员在对甲企业(执行企业会计准则)2023年所得税稽查时发现:

• 资产负债表期末存货减少50%左右;

• 利润表营业收入与存货减少不匹配;

• 资产负债表中的长期股权投资大幅增加;

• 现金流量表中“投资支付的现金”、“取得子公司及其他营业单位支付的现金”为0;

• 进一步检查发现企业有一笔以成本价700万元,市价为800万元的库存商品对外投资,持有被投资企业30%的股份。企业的会计处理如下:

借:长期股权投资 7000000

贷:库存商品 7000000

• 综合以上线索,企业用存货换取股权,会计处理和税务处理都不符合法规要求,正确的处理方式应该为:

1. 会计处理:《企业会计准则第7号——非货币性资产交换》第三条第一款的规定,企业以存货换取客户的非货币性资产的,适用收入准则。收入准则第十八条规定,客户支付非现金对价的,企业应当按照非现金对价的公允价值确定交易价格;

借:长期股权投资 9040000

贷:主营业务收入 8000000

应交税费 - 应交增值税(销项税额) 1040000

借:主营业务成本 7000000

贷:库存商品 7000000

2. 税务处理:《企业所得税法实施条例》第十三条则规定,企业以非货币形式取得的收入,应当按照公允价值确定收入额。即收入为800万。所得为100万(800-700)

• 详细税务处理及其政策:

1. 财产转让收入,不论是以货币形式、还是非货币形式体现,除另有规定外,均应一次性计入确认收入的年度计算缴纳企业所得税(国家税务总局公告2010年第19号)

2. 实行查账征收的居民企业以非货币性资产对外投资确认的非货币性资产转让所得,可自确认非货币性资产转让收入年度起不超过连续5个纳税年度的期间内,分期均匀计入相应年度的应纳税所得额,按规定计算缴纳企业所得税。(国家税务总局公告2015年第33号)

3. 企业以非货币性资产对外投资,应对非货币性资产进行评估并按评估后的公允价值扣除计税基础后的余额,计算确认非货币性资产转让所得。(财税〔2014〕116号 )

【案例2】甲、乙两公司均为居民企业。2022年1月1日,甲公司决定将其100%直接控制的A公司的80%的股权作价对乙公司进行投资。2021年12月31日,甲公司对A公司确认的计税基础为1000万元,市场评估价格是1750万元。2022年1月1日,甲公司和乙公司办理办工商变更登记手续。2024年6月30日,甲公司将其持有的乙公司的股权转让给其他企业,售价是1600万元。不考虑其他相关税费。甲公司如何对该事项进行财税处理?

• 2022年甲公司的会计处理:

借:长期股权投资 - 乙公司 1400(1750*80%)

贷:长期股权投资 - A公司 800(1000*80%)

投资收益 600

• 2022年转让后,甲公司的税务处理:转让所得600万元,分5年平均确认;

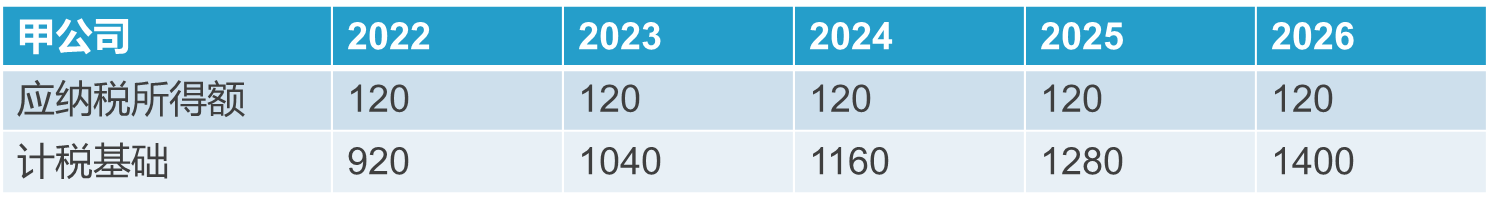

企业以非货币性资产对外投资而取得被投资企业的股权,应以非货币性资产的原计税成本为计税基础,加上每年确认的非货币性资产转让所得,逐年进行调整。

• 2024年转让后,甲公司2024年应一次性确认所得,也即计税基础应为1400万,股权转让所得为200万(1600-1400)。

模块二:非货币资产偿债的税务稽查风险及应对策略

一、 税务局排查线索

• 现金流量表中“购进商品接受劳务支付的现金”本期与上期相比变化不大;

• 应付账款年末余额与年初余额相比大幅减少;

• 企业“短期借款”“长期借款”“其他应付款”等负债类科目也没有大幅上升;

从以上线索可以看出企业没有通过现金偿还负债,也没有通过借新债还旧债。

【案例1】在对某企业数据分析时发现:该企业资产负债表中存货年末与年初相比下降6646.72万元,下降幅度达到54%左右;利润表反映本年的收入仅实现了800万元左右;应付账款与上年相比大幅减少6408.92万元;企业的货币资金年末与年初相比只下降了400多万元;企业的短期借款、长期借款、其他应付款、长期应付款的余额没有变化或者变动很小。进一步检查应付账款明细账、相关记账凭证和原始凭证,发现企业有一笔以成本价4200万元,市价4500万元的产品抵偿前欠账款5500万元的业务。企业的会计处理如下:

借:应付账款 5500 0000

贷:库存商品 4200 0000

资本公积 1300 0000

问:企业存在哪些税收问题?

• 会计和税务都没有按要求处理,正确的处理方式为:

1. 会计处理:债务重组不适用《企业会计准则第14号—收入》,不应作为存货的销售处理。所清偿债务账面价值与存货账面价值之间的差额,记入“其他收益—债务重组收益”科目。

借:应付账款 5500

贷:库存商品 4200

应交税费 - 应交增值税(销项税额) 585